Класация на най-добрите банки за потребителски кредит за 2022 г

Съвременният живот е трудно да си представим без активното използване на банкови продукти. Едно от най-популярните е потребителското кредитиране. Популярната мания за бюджетно планиране включва не само спечелените пари, но и средствата, получени чрез компетентно кредитиране.

Съдържание [Hide]

- 1 Същността на кредитирането, неговите плюсове и минуси

- 2 Лоша кредитна история. Какво да правя?

- 3 Рейтинг на най-добрите руски банки

- 4 Рейтинг на най-добрите банки за потребителски кредит

- 5 Как да изберем

Същността на кредитирането, неговите плюсове и минуси

Потребителският кредит е пари, предоставяни от финансови институции на граждани за изразходването им за потребителски цели. Тези цели не трябва да са свързани с бизнес или други дейности, предполагащи получаването на ползи. Най-популярните стоки, за които се издава потребителски заем, са скъпи домакински уреди, дълготрайни стоки, мебели, както и автомобили и други лични цели.

Потребителското кредитиране предлага няколко схеми за получаване и връщане на средства. При плащане на първоначалната вноска размерът на лихвите може да бъде по-нисък, отколкото без изпълнение на това условие. Също така често срещана схема при закупуване на жилище е получаването на първоначална вноска, необходима за ипотечно кредитиране при условията на потребителски кредит. В този случай се издават два кредитни продукта - потребителски и ипотечен. Това е доста голяма и продължителна тежест за бюджета, но такъв ход ви позволява да закупите жилище, без да натрупвате средства за авансово плащане.

Въпреки очевидните предимства под формата на бързо получаване на желания продукт, ваканционни пътувания и други приятни неща, потребителското кредитиране има и редица недостатъци. Най-значим е високият лихвен процент, който е много по-висок от този при ипотечното и някои други видове кредитиране. Вторият недостатък логично следва от първия недостатък: голям размер на месечните плащания, които могат да се превърнат в сериозна тежест за семейния бюджет. Третият недостатък е сравнително краткият срок на кредита. Обикновено е от 1 до 5 години, в някои случаи отделни банки могат да одобрят потребителски кредит за 7 години.Заслужава да се отбележи и ограничението на сумата. Малко институции ще се съгласят да отпуснат повече от 500 хиляди без ликвидно обезпечение или поръчители.

Лоша кредитна история. Какво да правя?

Ако в миналото е имало случаи на забавяне на плащанията по вече взети заеми, това може да се отрази негативно на кредитната история и да причини отказ. Но тази ситуация не е безнадеждна. Гражданите с нарушена кредитна история също могат да използват банкови продукти. За да направите това, трябва да предприемете редица действия.

- Уверете се, че кредитната история е повредена от собствените ви действия и не е резултат от грешка на служители на финансови организации или измамни действия на трети страни.

- Ако има неизплатени заеми, трябва да се проучи възможността за преструктуриране на дълга чрез рефинансиране.

- Можете да получите пари, като кандидатствате за кредитна карта, както и като използвате заем от ПФИ.

- Заявлението може да бъде одобрено при предоставяне на имущество като залог или получаване на гаранции от поръчител.

- Заместител на потребителското кредитиране е покупката на стоки на изплащане или на кредит.

При по-нататъшно добросъвестно изпълнение на поетите задължения кредитната история ще се промени в положителна посока.

Рейтинг на най-добрите руски банки

В Руската федерация работят повече от 300 различни финансови организации, които предоставят подобни услуги. Критериите за разлики са условията и лихвените проценти, както и твърдостта на изискванията за кредитна история на гражданите.

Въз основа на финансовия рейтинг могат да бъдат разграничени десет водещи руски банки.

- Сбербанк. Руски финансов конгломерат, който е най-големият не само в Русия, но и в Европа.

- ВТБ. Универсална търговска банка с държавно участие. Предоставя всички видове кредити.

- Газпромбанк. Една от най-големите универсални банки, третата по големина в Русия и Източна Европа. Предоставя пълен набор от услуги на юридически и физически лица.

- Алфа банка. Най-голямата частна банка, която е на четвърто място по отношение на активите сред руските финансови институции.

- Росселхозбанк. Универсална банка, 100% от която принадлежи на държавата. Извършва всички видове услуги на юридически и физически лица.

- Московска кредитна банка. Най-голямата недържавна публична институция, която предоставя заеми на физически лица, както и за развитие на бизнеса.

- Откриване на банка. Това е добре позната марка на универсална търговска финансова корпорация. Различава се в борбата за потребителя и доста активно, дори донякъде агресивно поведение на пазара.

- Совкомбанк. Частна универсална финансово-търговска структура със седалище в Кострома.

- Райфайзенбанк. Дъщерно дружество на финансовата група Raiffeisen Bank International, със седалище в Австрия, оперира в Русия.

- Росбанк. Универсална организация, която първоначално се управляваше от финансовата група Société Générale, а от април 2022 г. руската Interros Group стана неин основен акционер.

Рейтинг на най-добрите банки за потребителски кредит

Списъкът включва институции, предлагащи най-добрите условия за заем за физически лица.

Рейтинг на най-добрите банки за потребителски кредит сред лидерите на финансовия рейтинг

Организациите от този списък са известни на почти всички. Дългосрочната стабилна позиция на финансовия пазар е едно от основанията за доверие.

Алфа банка

гласове 1

Ставка - от 6,9%

Тази организация е поканена да получи до 7,5 милиона рубли. за период от 1 до 5 години. Кандидатстването става онлайн, решението се взема в рамките на две минути. Парите реално могат да бъдат получени в брой, те ще бъдат доставени в клона или ще бъдат доставени на място, избрано от клиента. Изисквания: възраст от 21 години, минимална сума - 50 хиляди рубли.

- бързо освобождаване;

- минимален пакет документи;

- минималният месечен праг на дохода е 10 хиляди рубли;

- първото плащане се извършва след 45 дни;

- възможност за получаване на пари в брой.

- реалната лихва варира от 12,9% до 34,49% годишно.

ВТБ

гласове 0

Ставка - от 5,9%

Една от най-големите финансови институции в страната предлага заеми от 30 000 до 7 милиона рубли. за период от 6 месеца до 7 години. При онлайн кандидатстване процентът може да бъде намален с 0,4%. Не се изисква обезпечение или обезпечение на заема. Предоставя се на граждани на Руската федерация, които имат постоянна регистрация в страната, навършили 18 години и имат трудов стаж от 1 година.

- възрастов диапазон от 18 до 75 години;

- намаление на лихвата при онлайн кандидатстване;

- решение от две минути;

- прозрачна система за формиране на месечно плащане.

- максималната сума е достъпна само за клиенти на заплати;

- действителен процент от 9,9% на 44,5%.

Газпромбанк

гласове 1

Ставка - от 5,9%

В тази организация можете да получите заем от 100 хиляди до 5 милиона рубли. за период от 13 до 84 месеца. Правилото е: колкото по-голяма е сумата, толкова по-нисък е процентът. Прилага се преференциална лихва, но само за частта от клиентите, сключили застраховка Живот. Необходимите условия са руско гражданство и постоянна регистрация на територията на Руската федерация.Изисквания за стаж - минимум 3 месеца на последното място на работа и минимум 1 година общ стаж.

- възрастов диапазон от 20 до 70 години;

- заявлението се подава онлайн;

- решението се взема за 3 минути;

- не се изисква обезпечение по кредита.

- За получаване на средства е необходимо лично посещение в офиса.

Отваряне

гласове 0

Ставка - от 5,5%

Размерът на потребителския кредит е от 50 хиляди до 5 милиона рубли. Срокът на предоставяне е от 24 до 60 месеца. Минималният процент е валиден при регистриране на застраховка живот и здраве, без него отказът от заеми е доста висок, а процентът варира от 9,9% до 32,9% годишно. Възрастта на кредитополучателя е от 21 до 68 години.

- подаване на заявление онлайн;

- уведомяване за решението чрез SMS;

- кредитна карта се предоставя безплатно.

- изисква се официална заетост;

- много откази и висок процент при одобрение на кредит без застраховка.

Райфайзенбанк

гласове 0

Ставка - от 8,99%

Заем без обезпечение и поръчители за всякакви цели може да бъде издаден онлайн, в размер от 30 хиляди до 3 милиона рубли. Плащащите клиенти очакват особено изгодни условия. Тази банка си спечели репутацията на една от най-честните, обещаната лихва не се различава много от действителната. Възможно е одобрение на кредит при отказ от застраховка Живот.

- репутация;

- нисък лихвен процент;

- лекота на проектиране;

- прозрачност на месечното плащане;

- Първото плащане е след 2 месеца.

- не е намерено.

Росселхозбанк

гласове 0

Ставка - от 5,9%

По отношение на степента на държавно участие тази банка е сравнима с лидера на руския финансов пазар Сбербанк, което дава основание за увереност в нейното бъдеще.Тук можете да получите заем за срок до 5 години при минимална ставка от 5,9% годишно, сумата е до 5 милиона рубли.

- държавна подкрепа;

- удобна онлайн регистрация на приложението;

- не се изисква обезпечение или гаранция;

- минимален пакет документи.

- голям процент откази поради нежелание за плащане на застраховка живот.

Совкомбанк

гласове 0

Ставка - от 6,9%

Тази институция може да предостави заем от 300 хиляди до 5 милиона рубли. В същото време има безпрецедентен възрастов диапазон - от 20 до 85 години. Срок - от 1 година до 5 години. Простата процедура за попълване на онлайн заявление става още по-лесна, ако имате акаунт на уебсайта на държавните служби. Такива приложения се одобряват средно с 30% по-често, отколкото без използване на този акаунт.

- минимални възрастови ограничения;

- висок процент на одобрение на заявленията;

- възможността да влезете в условията на кампанията за безлихвено кредитиране „Всичко е на 0!“;

- минимален пакет документи.

- трудов стаж на последното място на работа трябва да бъде най-малко 4 месеца;

- реалната лихва е около 9,9%.

Рейтинг на най-добрите банки за потребителски кредит сред другите банки

Този списък включва организации, които все още не са израснали до ранг на лидери, но са успели да се утвърдят добре на пазара на финансови услуги.

Домашен кредит

гласове 0

Ставка - от 7,9%

Тя е един от лидерите на пазара на потребителско кредитиране. От 1992 г. той предоставя кредитни услуги не само в официални представителства, но и в големи магазини за домакински уреди и търговски центрове. Сума от 30 хиляди до 3 милиона рубли. може да се получи за период от 15 месеца до 7 години. Възрастта на кредитополучателя е от 18 до 70 години.

- лекота на издаване;

- може да се получи от 18-годишна възраст;

- минимален пакет документи;

- незабавно решение по молбата.

- действителният лихвен процент може да бъде до 21,9% годишно.

Банка Ак Барс

гласове 0

Ставка - от 8,9%

Тази банка е изключително просто приложение. При спазване на редица условия лихвеният процент може да започне от 1%, но като цяло при условията на потребителското кредитиране се предлага от 8,9% до 23,9% годишно. Максималната ставка може да бъде одобрена, когато застраховката живот е отменена. Размер на кредита - от 100 хиляди до 5 милиона рубли, срок - до 7 години. Възраст - от 21 до 65 години.

- лекота на проектиране;

- възможно е одобрение на заявление без постоянно място на работа;

- специални условия за ТРЗ клиенти.

- малък възрастов диапазон;

- недостатъчно прозрачна система за начисляване на месечно плащане.

ATB

гласове 0

Ставка - от 6,5%

Азиатско-тихоокеанската банка предоставя широка гама от услуги както за физически лица, така и за фирми. Тази търговска структура работи от 1992 г. Процедурата за получаване на заем е проста, в повечето случаи се изисква само паспорт. Сума - от 30 хиляди до 3 милиона рубли, срок - от 13 до 60 месеца. Изисква се гражданство на Руската федерация и постоянна регистрация в страната, както и постоянно място на работа.

- лекота на приложение;

- минимален пакет документи;

- прозрачен лихвен процент;

- преференциален лихвен процент за ТРЗ клиенти.

- висок процент на отказ.

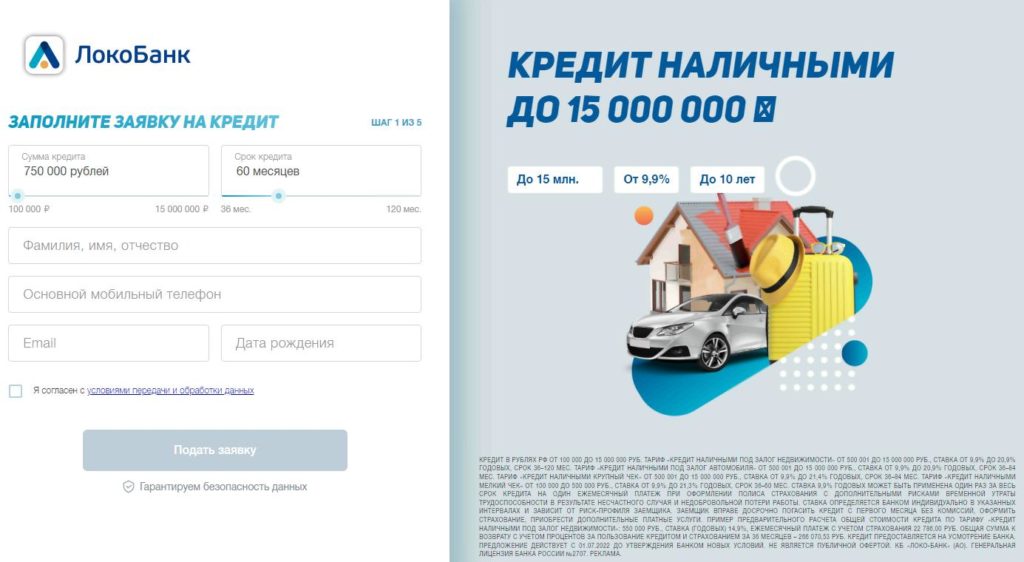

Локо-банка

гласове 0

Ставка - от 9,9%

Максималната сума, предоставена от тази финансова институция, е 15 милиона рубли, срокът е от 36 до 120 месеца. Работи от 1994 г. и успя да формира положителен имидж сред потребителите на финансови услуги.Заявлението може да бъде попълнено онлайн и решението се взема в рамките на минути.

- опростена процедура за кандидатстване;

- бързо решение;

- срок на заема до 10 години.

- налагане на застраховка живот;

- като се вземат предвид скритите такси, лихвеният процент може да варира от 11,9% до 89%.

Пощенска банка

гласове 0

Ставка - от 5,9%

Най-големият пощенски агрегатор в страната през последните години активно развива сектора на финансовите услуги. Заем в размер от 10 хиляди до 5 милиона рубли. може да се получи за период от 3 до 7 години. Решението се взема в рамките на 1 минута. Проверката на доходите може да се извърши онлайн, както и приложението.

- възраст на кредитополучателя - от 18 години;

- лекота на получаване;

- висок процент на одобрение на заявленията;

- гарантирана ставка при определени условия.

- реална лихва от 9,9% до 34,5% годишно;

- минималната ставка е възможна само ако е платена застраховката и са изпълнени редица строги условия.

банка Tinkoff

гласове 0

Ставка - от 8,9%

В тази институция можете да получите заем от 18-годишна възраст. Горната възрастова граница е 70 години. Сума - от 50 хиляди до 2 милиона рубли, срок - от 3 до 60 месеца. При регистрация на залог върху недвижими имоти сумата може да бъде увеличена до 15 милиона рубли. парите се доставят от куриера до всяко посочено от клиента място под формата на издадена безплатна дебитна карта.

- лекота на получаване;

- възраст от 18 години;

- гъвкавост на условията;

- кешбек за покупки;

- безплатна доставка.

- липса на офиси;

- двусмислена репутация.

UBRR

гласове 0

Ставка - от 6,9%

Уралската банка за реконструкция и развитие работи повече от 30 години и е спечелила отлични препоръки в повечето руски региони. Издава заеми на лица на възраст от 21 до 75 години.Срок на заема - от 3 до 10 години. Сума - от 50 хиляди до 5 милиона рубли.

- приемат се различни начини за потвърждаване на приходите (данъчни декларации на индивидуални предприемачи и др.);

- за заем до 700 хиляди рубли. необходим е само паспорт;

- бързо освобождаване.

- налагане на застраховка живот, при отказ голям процент неодобрение и висока лихва;

- плаващ лихвен процент.

Как да изберем

Когато избирате банка за потребителско кредитиране, трябва да оцените не само собствената си платежоспособност, но и редица други критерии. Най-важните от тях включват:

- Лихвен процент.

- Срок на заема.

- Прозрачност на условията за предоставяне.

- Неустойки при евентуално забавяне.

- Осигурен пакет документи.

- Необходимост от обезпечение или поръчител.

- Възможност за кандидатстване и получаване на одобрение онлайн.

- Скоростта на вземане на решение по приложението.

Освен това трябва да проверите репутацията на банката, да оцените лекотата на използване на нейните услуги и процедурите за изплащане на заема.

Ако прецените разумно възможностите си и изберете надеждна банка, потребителският кредит няма да се превърне в непоносимо бреме. Ще подобри качеството на живот със скъпи нови неща или ще добави незабравимо изживяване под формата на луксозна ваканция, която трудно бихте си позволили без ливъридж. Компетентната политика в областта на потребителското кредитиране може да направи живота по-ярък, по-богат и по-интересен.

нови записи

Категории

Полезен

Популярни статии

-

Топ класация на най-добрите и най-евтини скутери до 50cc през 2022 г

Преглеждания: 131649 -

Рейтинг на най-добрите звукоизолационни материали за апартамент през 2022 г

Преглеждания: 127688 -

Рейтинг на евтини аналози на скъпи лекарства за грип и настинка за 2022 г

Преглеждания: 124517 -

Най-добрите мъжки маратонки през 2022 г

Преглеждания: 124031 -

Най-добрите комплексни витамини през 2022 г

Преглеждания: 121938 -

Топ класация на най-добрите смарт часовници 2022 - съотношение цена-качество

Преглеждания: 114978 -

Най-добрата боя за сива коса - топ рейтинг 2022

Преглеждания: 113393 -

Класация на най-добрите бои за дърво за интериорни работи през 2022 г

Преглеждания: 110318 -

Рейтинг на най-добрите въртящи се макари през 2022 г

Преглеждания: 105327 -

Класация на най-добрите секс кукли за мъже за 2022 г

Преглеждания: 104363 -

Класация на най-добрите екшън камери от Китай през 2022 г

Преглеждания: 102214 -

Най-ефективните калциеви препарати за възрастни и деца през 2022 г

Преглеждания: 102010